El euríbor: un dolor de cabeza que no cesa

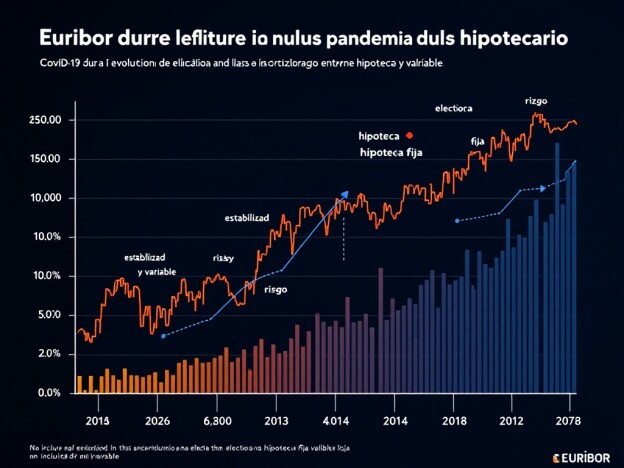

¡Atención, hipotecados del mundo! El euríbor ha decidido jugar al ‘sube y sube’ sin piedad, sumiendo a muchos en la angustia y el desasosiego. Parece que este índice financiero se ha tomado muy en serio su papel de villano, elevando las cuotas hipotecarias a niveles que asustarían a cualquiera.

El misterioso ‘Euro Interbank Offered Rate’

¿Qué es el euríbor, más allá de un nombre extraño y enrevesado? Pues, según dicen los expertos, es el tipo de interés que se mueve entre las entidades financieras como pez en el agua. Pero, en realidad, parece más un monstruo voraz que devora los bolsillos de los ciudadanos comunes.

¿Hasta dónde llegará esta escalada?

La pregunta que todos se hacen es: ¿dónde estará el techo de este ascenso desenfrenado? Parece que el euríbor se ha propuesto desafiar las leyes de la gravedad financiera y no se detendrá hasta ver a los hipotecados temblando de miedo ante sus facturas cada vez más abultadas.

Consejos para sobrevivir al caos

Ante esta situación crítica, es importante mantener la calma y buscar estrategias para no sucumbir ante el tirano euríbor. Quizás sea momento de considerar renegociar tu hipoteca o explorar alternativas que te permitan sortear este embate económico con astucia y determinación.

En conclusión

El euríbor se ha convertido en el protagonista indeseado de muchas pesadillas financieras, pero no todo está perdido. Con un poco de ingenio y paciencia, es posible encontrar la luz al final de este túnel de incertidumbre. ¡Mantente alerta y no dejes que el euríbor te tome por sorpresa!