Si quieres comprarte una casa y andas en busca de financiación, no te pierdas nuestro análisis mensual de hipotecas, cono un ranking final de las 10 mejores a tipo variable y las 3 mejores a tipo fijo.

Si quieres comprarte una casa y andas en busca de financiación, no te pierdas nuestro análisis mensual de hipotecas, cono un ranking final de las 10 mejores a tipo variable y las 3 mejores a tipo fijo.

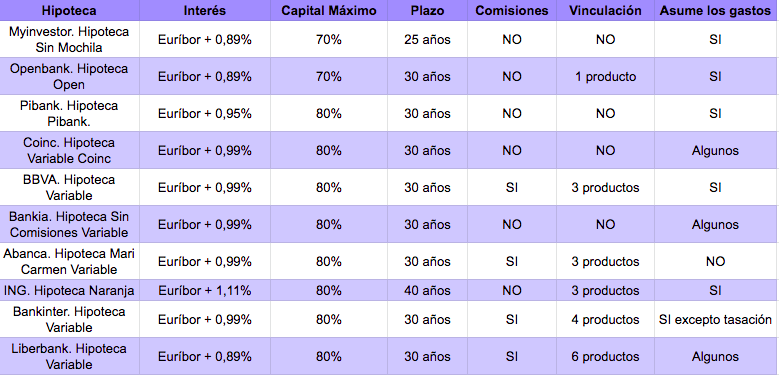

Como hasta que entre en vigor la nueva normativa hipotecaria, el 16 de junio, ya hay algunas entidades que se adelantan y asumen todos o algunos gastos hipotecarios, este mes hemos incluido una columna nueva para que sepas qué paga cada banco.

Desde noviembre es obligatorio -por Real Decreto- que la entidad pague el Impuesto de Actos Jurídicos Documentados (IAJD), que siempre ha sido lo más caro y varía de una comunidad autónoma a otra. Pero la tasación no entra en la nueva ley y sí que hay algunos bancos que la están costeando o al menos admitiendo la de una tasadora homologada que elijas, no como antes que ellos imponían el tasador y salía caríiiiisimo.

Para compensar que corren con los gastos de la hipoteca (ojo, no los de compraventa, que esos te sigue tocando pagarlos), bastantes entidades han subido el diferencial de sus préstamos ya que las cláusulas abusivas no se permitirán desde junio y las comisiones quedarán muy acotadas. Lo vimos el mes pasado, cuando la clasificación de mejores hipotecas dio un vuelco tremendo. Este mes hay pocos cambios, la banca está esperando a la entrada en vigor de las nuevas reglas del juego.

Además el Euríbor está muy quieto, tanto que se ha parado por primera vez en un año, cerrando marzo en el -0,109% tras despeir febrero en el -0,108%. Lo poco que va de abril se ve que ya está en el -0,112%, o sea bajando por primera vez en casi un año.

Esto ha provocado que la banca suba el precio de las hipotecas fijas, que según un estudio, al menos hasta el quinto año no empezaría a serte rentable si firmas ahora, y eso suponiendo que el Euríbor suba bastante.

Pero ya se sabe que el Euríbor es cambiante y, al igual que esta subida no se esperaba, tampoco es seguro que al final el Banco Central Europeo (BCE) aumente los tipos de interés a fin de año. Eso suele provocar un aumento del Euríbor, pero como la economía europea no termina de arrancar, especialmente por Italia y Alemania, el Euríbor no termina de subir con fuerza.

Lo más probable es que en vez de eso, el BCE ayude a los bancos rebajando el tipo de interés que les cobra por guardarles el dinero en depósito, que actualmente es del -0,4% cuando lo habitual hasta la crisis era que el BCE les pagara por guardarles el dinero como se ha hecho en los depósitos toda la vida.

En un panorama cambiante, donde la vinculación y las comisiones perderán peso, y el Euríbor está parado y cargado de incertidumbre porque no se sabe si, como se ha anunciado, cambiará en 2020 su forma de cálculo, cabe esperar que los bancos se lancen al robo de hipotecas y a partir de junio o quizá tras el verano empecemos a ver ofertas muy atractivas de subrogación.

Aprovechando que van a desaparecer las comisiones por cambiar la hipoteca de banco, se espera que las entidades se lancen a captar clientes de otras, lo que va a beneficiar a quienes firmaron hipotecas durante la crisis en peores condiciones que las actuales (por ejemplo con un diferencial del 2,5%).

Por lo pronto las hipotecas han subido los precios pero no tanto como se esperaba, puesto que sigue siendo más rentable pagar un poco más de diferencial y que el banco asuma los gastos, que pagar los gastos y mucha vinculación y tener el diferencial más barato. Lo ideal ahora mismo sería no tener que pedir el 80%, porque por ejemplo Openbank tiene una hipoteca a Euríbor + 0,79% si sólo necesitas el 50%; en cambio sube al 0,89% para el 70% y encarece hasta el 1,09% si te presta el 80%.

A tipo fijo, las mejores hipotecas a 20 años este mes están, como solía ser tradicional con las de tipo variable, en la banca por Internet. Destaca Coinc con un 1,99%, sin vinculación, sin comisiones y asumiendo algunos gastos. Eso sí, todo el proceso es 100% online excepto la firma en la notaría. Le sigue MyInvestor con un 2,20%, también sin vinculación ni comisiones y con todos los gastos pagados. Por último está Openbank, con un 2,35%, casi como en la clasificación a tipo variable; sólo faltaría Pibank que no comercializa préstamos a tipo fijo.

Las hipotecas fijas ofertan tipos más caros cuanto más largo es el periodo de pago y viceversa. Además salen más caras a corto plazo y en tiempos inferiores a 20 años lo más probable es que salgan más caras. Es cierto que aportan tranquilidad porque la cuota es siempre la misma, pero suelen tener más vinculación y comisiones.