Análisis crítico de la nueva Ley de vivienda en España: Impacto en el mercado de alquiler

La nueva Ley de vivienda en España ya se encuentra en el Consejo de Ministros, donde se espera que sea aprobada. Actualmente se analizan diferentes propuestas que potencialmente serán incluidas en la normativa. Sin embargo, una de las interrogantes tiene que ver con lo que sucederá con el alquiler de pisos tras su aprobación.

El Consejo de Ministros deberá determinar los propósitos específicos de la nueva Ley de vivienda en España. También se contempla especificar las soluciones más indicadas para garantizar el derecho a la vivienda.

Cambios en el alquiler en la nueva Ley de vivienda en España

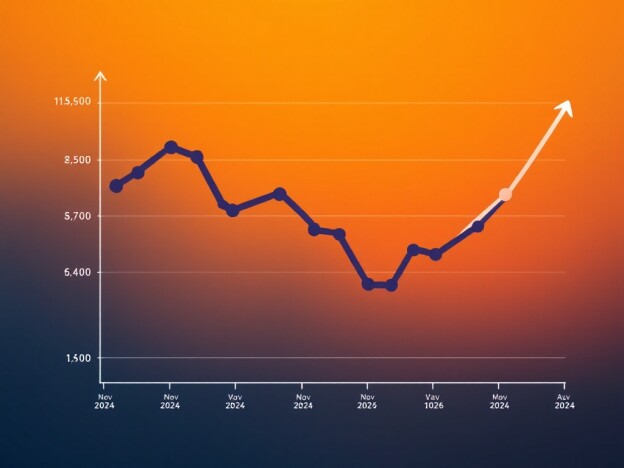

Lo primero que debemos destacar es que la nueva Ley de vivienda en España, tendría como objetivo incrementar el parque de vivienda en alquiler. Sin embargo, los especialistas indican que dicho mercado ha experimentado muchos cambios en los meses recientes.

Lo cierto es que se trata de un indicador que registra un descenso continuo desde la década de los 50’s. En aquel momento, el parque de vivienda en alquiler representaba el 51% de todas las viviendas existentes en España.

A pesar de ello, esta tendencia cambió entre el 2001 y el 2011, período en el que el alquiler incluso alcanzó el 21,1% de las viviendas habituales. También se ha experimentado un incremento significativo en los años recientes, lo que preocupa a los expertos.

El mercado de la vivienda en España bajo tensión

A raíz de todas las afectaciones derivadas de la pandemia, el stock de vivienda en alquiler en el país ha tenido un incremento. Incluso el mercado de la vivienda en España tiene ahora mismo una correlación en cuanto a un descenso en los precios.

Gran parte de esto se debe a que durante el 2020, la oferta de parque de alquiler ha aumentado notablemente. Esto a través de viviendas de contratos sin finalizar, o que no han sido renovados, incluso con los pisos de estudiantes que se encuentran abandonados.

Por ello muchos creen que la nueva Ley de la vivienda en España llega en un mal momento. La normativa esta generando incertidumbre y esto podría ocasionar que el mercado de la vivienda se retraiga.

Limitación al precio del alquiler

En la nueva Ley de vivienda en España, se contempla la limitación al precio del alquiler. Sin embargo, lo anterior no es algo que las comunidades autónomas estén obligadas a cumplir. El Gobierno ha dicho que nada de esto es una imposición, y que en realidad se trata de un sistema de referencia.

Dicho sistema estaría basado en la información obtenida de los ingresos que en la actualidad perciben aquellos que son propietarios de viviendas en alquiler. Además, el sistema estará administrado por las comunidades autónomas, que al final serán quienes decidan si se implementa o no.

No obstante lo mencionado, gran parte de los agentes del sector han mostrado su rechazo a la nueva Ley de la vivienda en España. Los expertos consideran que esta medida terminará por reducir el parque de vivienda de alquiler.

Además, muchos también prevén que en aquellas comunidades donde se establezca un límite al precio del alquiler, provocará el surgimiento de tácticas poco éticas para evitar dicha limitación.