La suerte de que, gracias al Euríbor tan bajo, la hipoteca salga gratis, sin pagar intereses

Un año más, llega la cita con Hacienda. Desde el pasado 4 de abril hasta el 2 de julio, ambos inclusive, se puede presentar la Declaración de la Renta 2017; el primer mes sólo por Internet, teléfono fijo o móvil, y a partir del 8 de mayo también de forma presencial.

Este año, Hacienda se ha volcado en las nuevas tecnologías y espera que 4,8 millones de personas presenten la Declaración a través de una nueva aplicación que ha creado para teléfonos móviles.

También ha puesto en marcha en servicio Le llamamos, por el que puedes pedir que Hacienda te llame, te asesore y dejar presentada tu Declaración, todo por teléfono. El Fisco se vuelca en ponérnoslo fácil y eso que el 70% de las declaraciones salen a devolver.

Si piensas llamar, que sea a los números oficiales: 901 22 33 44 ó 91 553 00 71. Cualquier otro es falso y debes tener cuidado porque se ha detectado un fraude que da citas no válidas y te cobra un pastón por las llamadas.

Como en años anteriores, puedes seguir desgravándote todo lo que has pagado de hipoteca, ya sea cuota mensual -tanto capital como intereses- o amortizaciones anticipadas. El límite es de 9.040 euros por titular y año, de los que Hacienda te puede puede devolver hasta el 15%, o sea 1.356€, siempre que te haya retenido todo ese mismo dinero en concepto de IRPF a lo largo del año pasado.

¿Se pueden desgravar todas las hipotecas? Lamentablemente no. En 2011, el Gobierno eliminó la deducción por vivienda habitual a quienes compraran desde 2013, por lo que sólo pueden desgravarse la hipoteca quienes hayan comprado su vivienda habitual antes de esa fecha y se la hubieran desgravado en la Renta 2012 o años anteriores.

También te puedes desgravar lo que hayas pagado en reformas de la casa, como rehabilitación o amplicación, siempre que las obras empezaran antes de 2013, o al menos pagaras alguna cantidad antes de ese año, y que hayan terminado antes de 2017. O sea que esta campaña de la Renta es la última para desgravarse por estos conceptos. Lo mismo ocurre si las obras fueron encaminadas a adaptar la vivienda para una persona con discapacidad.

Eso sí, mucho ojito con intentar desgravarse una vivienda que no es realmente la habitual, aunque lo haya sido. Hacienda está este año a tope mirando con lupa quiénes se desgravan viviendas que no son habituales.

¿Y cómo lo saben? Consultan dónde estáis empadronados, cuál es el centro de salud más cercano a la vivienda o cuál es la casa que tienes más cerca del trabajo, además de los consumos de luz, agua, gas… Así que no es recomendable intentar colarle como habitual una casa que no lo es, aunque sí haya sido tu residencia principal en años anteriores.

Aunque la gente que gana menos de 22.000 euros al año de un solo pagador no tiene por qué hacer la Declaración, es obligatoria y te interesa si tienes derecho a la desgravación fiscal, porque recuperas dinero que te hayan retenido en IRPF. Si ganas menos de 14.000 euros ya no tienes que pagar IRPF pero debes presentar la declaración para que Hacienda te devuelva lo que te cobró de IRPF en la primera parte del año.

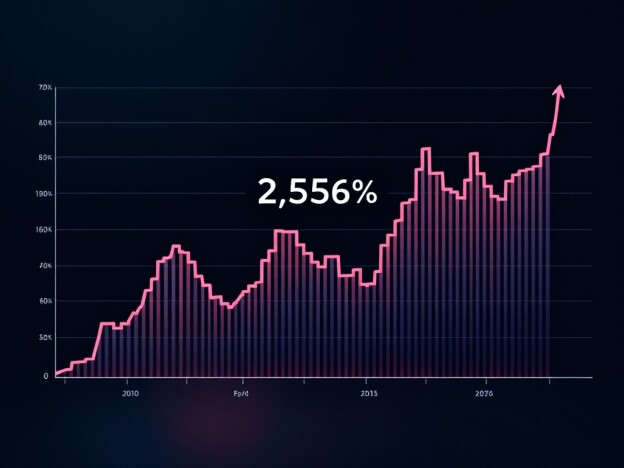

Dado que el Euríbor estuvo todo el año pasado en negativo, quienes tengáis derecho a la desgravación fiscal por hipoteca veréis cómo la hipoteca os va a salir gratis en 2017. ¿Gratis? Síiiiii, porque es posible que lo que hayas pagado en intereses e incluso parte de la cuota anual, entre dentro de esos 1.356 euros que como máximo devuelve el Fisco a cada titular de la hipoteca. ¡Toma chollazo! Es como devolver lo prestado sin pagar intereses.

Recordad también que, si vivís en País Vasco o Navarra, la desgravación fiscal sigue existiendo para hipotecas firmadas de 2013 en adelante. En Navarra, puedes deducir hasta el 15% de lo pagado por una vivienda de protección oficial comprada hasta 2015, con un máximo de 7.000 € si eres único titular o de 15.000 si hay varios. En País Vasco devuelven hasta 1.530 euros o, en caso de familias numerosas o jóvenes, hasta 1.955 euros.

El próximo día veremos qué pasa si el año pasado recuperaste dinero por la cláusula suelo, porque sí aparecerá en la Declaración de la Renta y tienes que tributar según el caso.